新着情報

経営者必見!節税で年間300万円削減する合法的手法とは

「毎年の税金負担が重すぎて、設備投資に回す資金がない…」

「節税対策をしたいが、何から手をつけていいか分からない」

「税理士に任せているが、本当に最適な節税ができているか不安」

そんな悩みを抱える100人規模企業の経営者の皆様、適切な節税戦略により、年間数百万円のキャッシュフロー改善が可能であることをご存じでしょうか。

税務処理は単なるコスト管理ではありません。戦略的な節税こそが、企業の持続的成長を支える重要な経営判断です。しかし、多くの経営者が適切な情報を得られないまま、本来削減できるはずの税負担を抱え続けています。

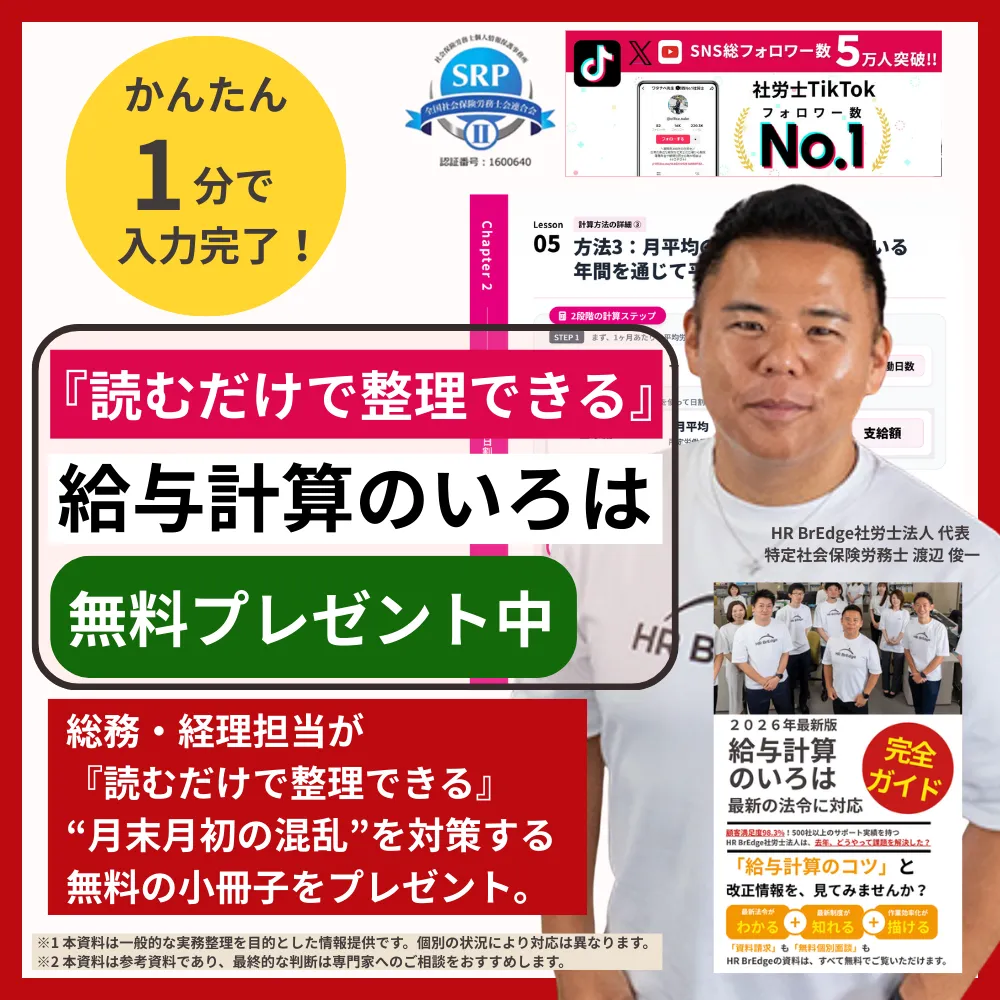

本記事では、全国対応のHR BrEdge(エイチアールブレッジ)社会保険労務士法人が、中小企業の経営者が今すぐ実践できる合法的な節税手法から、長期的な税務戦略まで、実際の成功事例とともに詳しく解説いたします。

経営者が知るべき節税の基本構造と見落としがちなポイント

多くの経営者が誤解しているのは、節税とは「税金を払わないこと」ではなく、「適正な範囲で税負担を最適化すること」です。合法的な節税により、企業の成長投資に必要な資金を確保することが真の目的となります。

■ 中小企業の税負担の実態

売上高5億円、従業員100名程度の企業では、年間の税負担が1,000万円~2,000万円に達することも珍しくありません。内訳を見ると:

- 法人税:約40%

- 消費税:約30%

- 固定資産税・事業所税:約20%

- その他(印紙税等):約10%

この中で、適切な対策により削減可能な部分は全体の20~30%に上ります。つまり、年間200万円~600万円の節税効果が期待できるのです。

■ 経営者が見落としがちな節税のポイント

1. 給与計算と連動した社会保険料の最適化

多くの経営者が気づいていないのが、役員報酬の設定による社会保険料への影響です。適切な報酬設計により、年間50万円~100万円の削減が可能です。

2. 就業規則を活用した退職金制度の設計

退職金制度は従業員のモチベーション向上だけでなく、法人税の繰延効果も期待できます。就業規則に適切な退職金規程を設けることで、長期的な節税メリットを享受できます。

3. 助成金・補助金との組み合わせ効果

助成金の受給と税務上の取扱いを連動させることで、実質的な税負担をさらに軽減できます。特に人材育成や働き方改革に関する助成金は、節税効果との相乗効果が期待できます。

■ 経営者と総務担当者の役割分担

経営者の視点:

戦略的な節税プランの策定と意思決定が主要な役割です。設備投資計画、人事政策、事業展開と税務を一体的に考えることで、最大限の効果を生み出せます。

総務担当者の視点:

日常の手続き管理や書類作成において、税務上有利な処理方法を選択することが重要です。例えば、経費精算の適切な区分や、各種手続きのタイミング調整などが該当します。

■ よくある誤解と正しい理解

「節税は難しい専門知識が必要」と考える経営者も多いですが、実際には基本的な仕組みを理解すれば、すぐに実践できる方法が数多く存在します。

重要なのは、短期的な節税効果と長期的な経営戦略のバランスです。目先の税金削減にとらわれすぎると、かえって企業成長の足かせになる場合もあります。

今すぐ実践できる経営者向け節税アクション

「理屈は分かったが、具体的に何をすればいいのか」という経営者の声にお応えして、すぐに着手できる実践的な節税手法をご紹介します。成功事例と失敗例を交えながら、確実に効果を上げる方法をお伝えします。

■ アクション1:決算前3ヶ月の戦略的支出計画

成功例:IT企業E社(従業員120名)

決算3ヶ月前に利益予測を行い、1,200万円の予想利益に対して、計画的な設備投資と人材教育投資を実施。最新のサーバー設備300万円、従業員研修費200万円を前倒しで支出することで、年間150万円の節税を実現しました。重要なのは、必要な投資を税務上有利なタイミングで実行した点です。

失敗例:製造業F社(従業員80名)

同じく利益圧縮を狙ったものの、不要不急の備品購入や根拠のない外注費計上により、税務調査で指摘を受けました。「節税のためだけの支出」は、かえってリスクを高める結果となりました。

実践ポイント:

- 決算3ヶ月前の利益シミュレーション実施

- 必要な投資の前倒し検討

- 従業員教育・研修費の計画的支出

- メンテナンス費用の年度内執行

■ アクション2:役員報酬の最適化設計

成功例:建設業G社(従業員150名)

経営者の年収1,200万円を、基本報酬900万円+賞与300万円の構造に変更。さらに、小規模企業共済への加入により月額7万円(年額84万円)を所得控除として活用。結果として、年間約80万円の節税効果を実現しています。

この事例のポイントは、単純な報酬減額ではなく、社会保険料負担の最適化と所得税率の段階構造を活用した点にあります。

■ アクション3:アウトソースかDXか、税務上有利な選択

成功例:小売業H社(従業員100名)

給与計算業務の処理方法を検討する際、アウトソース(年間240万円)とDXシステム導入(初期費用150万円+年間保守60万円)を税務面から比較検討。

DX投資を選択することで、初期費用の即時償却により45万円の節税効果を獲得。さらに、業務効率化による人件費削減効果も加わり、3年間で総額500万円のコスト削減を実現しました。

重要な判断基準:

- 即時償却可能な投資の優先検討

- 長期的なキャッシュフローへの影響分析

- 業務効率化による間接的効果の算出

■ アクション4:内製化による人件費の最適化

成功例:サービス業I社(従業員90名)

外部委託していた労務管理業務を段階的に内製化。専門スタッフ1名の採用(年収450万円)により、従来の外注費600万円を削減。さらに、給与計算の精度向上と助成金申請の最適化により、年間200万円の追加効果を実現しています。

この事例では、顧問社労士との役割分担を明確化し、日常業務の内製化と専門的判断の外部活用を使い分けたことが成功の要因です。

経営者が抱きがちな節税への疑問・不安

Q1. 積極的な節税対策をすると、税務調査のリスクが高まりませんか?

A1. 適法な節税であれば、税務調査のリスクが高まることはありません。むしろ、適切な書類整備や手続きの透明化により、調査時の対応がスムーズになります。重要なのは、経営者として「事業上の合理性」を明確に説明できることです。当法人では、顧問先の税務調査立会い実績も豊富で、安心してご相談いただけます。

Q2. 節税のために複雑な手続きが増えて、かえって業務負荷が高まるのでは?

A2. 確かに一時的な手続き負荷は発生しますが、システム化により長期的には業務効率化が実現できます。例えば、給与計算システムと税務申告システムを連携させることで、日常的な事務負担を大幅に削減できます。総務担当者の視点では、最初の設定さえ適切に行えば、むしろ従来より楽になるケースが大半です。

Q3. 節税効果と資金繰りへの影響のバランスをどう考えればいいでしょうか?

A3. 経営者として最も重要な視点です。節税による税金削減額と、そのために必要な投資額の回収期間を必ず試算してください。一般的に、投資回収期間が3年以内であれば積極的に検討する価値があります。また、助成金の活用により、実質的な投資負担を軽減できる場合も多いため、総合的な判断が必要です。当法人では、キャッシュフロー予測も含めた提案を行っています。

まとめ

経営者にとって節税は、単なるコスト削減手法ではありません。企業の成長投資の原資を確保する戦略的経営手法として位置づけることが重要です。

適切な節税戦略により、年間数百万円のキャッシュフローを改善し、それを設備投資や人材育成、新事業開発に振り向けることで、企業の競争力強化が実現できます。

重要なのは、「今年だけの節税」ではなく「持続可能な税務戦略」を構築することです。短期的な利益調整に終始せず、3年後、5年後の事業展開を見据えた総合的なプランニングが求められます。

また、節税は経営者一人で取り組むものではありません。総務担当者、顧問税理士、社労士との連携により、より効果的な成果を得ることができます。特に、労務管理と税務の境界領域では、専門家の知見が不可欠です。

HR BrEdge(エイチアールブレッジ)社会保険労務士法人では、250社の顧問先で培った豊富な実績をもとに、あなたの会社に最適な節税戦略をご提案します。税理士との連携により、労務と税務の両面から最適解を導き出します。

「税金負担を適正化して、もっと攻めの経営をしたい」「競合他社に差をつける投資資金を確保したい」とお考えの経営者の方は、今すぐ無料相談をご利用ください。オンライン対応も可能ですので、全国どこからでもお気軽にお問い合わせください。

大阪なんば駅徒歩1分

給与計算からIPO・M&Aに向けた労務監査まで

【全国対応】HR BrEdge社会保険労務士法人